経費としてみなされるには、どのような領収書なら、有効なのだろうか?

領収書に対して、このような疑問を持つ個人事業主は多いのではないでしょうか?

領収書は経費を計上するうえで、重要な証拠となる書類です。領収書を正しく扱い、有効な経費として計上すれば、節税効果が期待できます。

本記事では、個人事業主が取り扱う領収書の書き方をはじめ、発行方法や保管方法、保管期間を解説します。

目次

個人事業主の領収書の書き方と発行方法

領収書は、受領者が支払者に対して発行する書類です。

民法第486条には「弁済をする者は、弁済と引換えに、弁済を受領する者に対して受取証書の交付を請求することができる」と規定されています。

出典:e-Govポータル (https://www.e-gov.go.jp)

つまり、金銭を受け取った場合、支払先から領収書を要求されれば、受領者には発行すべき義務が生じます。そのため、領収書の書き方を知っておくことは重要です。

法令には、領収書になにを記載しなければならないかという具体的な規定はありません。取引の事実を証明する有効な領収書として機能させるには「だれに」「いつどこで」「何の目的で」「いくら支払った」という取引情報を明確に記載する必要があります。

具体的には、次の事項を領収書に記載します。

- 宛名

- 日付

- 金額

- 但し書き

- 支払先の情報

宛名

宛名には、受領者の正式な名称を記載します。正式名称の記載によって、受領者が明確に識別できるからです。

実務では、正式名称ではない「上様」という宛名を目にすることも少なくありません。

税務の世界では、領収書の名義について厳密な規定が存在せず、領収書の名義そのものよりも支払った内容が重視されるため「上様」のままでも領収書としては有効です。

しかし、万が一紛失してしまった場合、その領収書が不正に使用されるリスクも否めません。「上様」という宛名では税務調査で私的流用を疑われる恐れがあります。

有効な領収書とするには、正式名称の記載が重要です。商号に関しても略さず記載しましょう。

例:「(株)」ではなく「株式会社」(商号の前後の配置も正確に記載する)

支払先が個人事業主の場合は、屋号のみの領収書は発行せず、屋号と個人名を記載しましょう。

日付

領収書の日付には、その日に支払があったことを証明するはたらきがあるため、日付は実際に支払のあった日を記載します。

もし間違えて支払のあった日付から前後する日付で領収書を発行しても、領収した事実は消えず、領収書としての効力は有効です。

ただし、領収書の日付には、その日に支払があったことを証明するはたらきもあります。日付より支払日が後になると、履行遅滞とみなされ遅滞利息を請求されるリスクがあります。

また、場合によっては税務調査で脱税を疑われてしまうことがあるかもしれません。

リスクを避けるためにも、領収書の日付は、支払日を記載しましょう。

金額

金額は、容易に書き換えられないように金額の冒頭に「金」または「¥」を記載し、末尾に「円」「也」「※」「ー」などを記載します。

金額を算用数字で記載する場合は、三桁ごとにコンマで区切るようにすると読みやすくなります。金額の書き方を、漢数字で「壱、弐、参」と記載するのも、改ざん防止として有効な方法です。

但し書き

但し書きには、何に対する支払いなのかを明確に記載します。具体的には「〇〇代として」と記入するやり方です。

明確に記載することで、領収書を受け取る側と発行する側の取引内容の認識の一致を確保し、流用や悪用されるリスクを防ぎます。

支払先の情報

取引の関係を明らかにするために、領収書発行者の正式名称と住所を明記します。

さらに、発行者の識別や信頼性を高めるために、印鑑を領収書に押印します。手書きである必要はなく、ゴム印や印刷でも問題ありません。

税率ごとの消費税額と登録番号(特定の業種の課税事業者のみ)

2023年10月よりインボイス制度が始まり、仕入税額控除を受けるには適格請求書を発行する必要があります。しかし小売業など特定の業種では、支払者すべてに適格請求書を発行することは現実的ではありません。

そのため、インボイス制度上では、レシートや領収書に上記の事項に加え以下の情報が記載されていれば「適格簡易請求書(簡易インボイス)*」として扱えます。

- 税率ごとの消費税額

- 登録番号

適格簡易請求書を発行できる対象事業者は、以下の7業種のみです。

- 小売業

- 飲食店業

- 写真業

- 旅行業

- タクシー業

- 駐車場業(不特定かつ多数の者に対するものに限る)

- その他これらの事業に準ずる事業で不特定かつ多数の者に資産の譲渡等を行う事業

出典:国税庁「消費税の仕入税額控除制度における適格請求書等保存方式に関するQ&A」

特定の7業種は、不特定多数の者に対して行う事業ですが、個人でタクシー業を営む方など、個人事業主であっても関係してくる業種です。

*適格簡易請求書(簡易インボイス)とは:特定の業種で、通常の適格請求書(インボイス)より簡易的な記載方法ができるインボイス制度上の請求書のこと

5万円以上になると収入印紙が必要

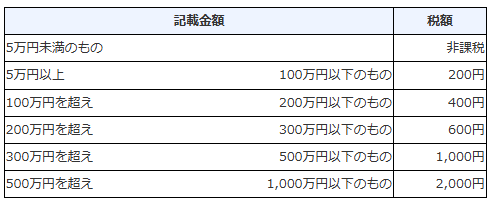

税抜5万円以上の金銭のやりとりのあった領収書は、収入印紙を貼る必要があります。収入印紙の額は、領収書の額に応じて異なります。

画像引用:国税庁 No.7105 金銭又は有価証券の受取書、領収書

※貼付した収入印紙には、印紙の再利用を防ぐため消印*をする必要があります。

ただし、領収書金額が5万円以上でも、税抜金額が5万円未満の場合は印紙の貼付は不要です。

例:領収書は税込み金額53,900円 税抜金額が49,000円(消費税4,900円)になるため、印紙は不要

クレジット決済と明記した領収書であれば、収入印紙は不要です。領収書に収入印紙を貼る理由は、領収書の目的が「金銭のやりとりの事実を証明する書面の交付」だからです。

クレジット決済など、お金を直接やりとりしていない取引に関する領収書であれば、金額が税抜5万円以上でも、印紙を貼る必要はありません。

同じく、PDFなど電子データで領収書を受領した場合も「金銭のやりとりの事実を証明する書面の交付」に該当しないため、印紙は不要です。

*消印とは:消印は領収書に貼付された印紙と領収書にまたがって押される押印のこと

無料テンプレートの紹介

人気のオンラインツール「Canva」から無料テンプレートをダウンロード可能です。

参考:領収書の書き方とは?無料テンプレート10選・インボイス対応の領収書の書き方も解説|Canva

このツールは豊富なテンプレートや画像素材を提供し、初心者でも簡単に書類を作成することができます。

領収書をもらう際には必要な項目があるか確認する

領収書をもらう際には、次のチェックポイントを確認します。

- 宛名が正しく記載されているか

- 日付は金銭の受領日か

- 金額は正しく記載されているか

- 但し書きは取引の内容が明示されているものか

- 支払先の情報は正しく記載されているか

取引によっては、上記のチェックポイントがあてはまらないケースもあるでしょう。たとえば、領収書ではなくレシートが発行されるケースです。

レシートは領収書の代わりにできる

結論、領収書をもらっていなくても、レシートをもらっていれば領収書とみなされるため、問題ありません。

領収書の目的は取引の証明で、いつ、どこで、だれに、何の目的でいくら払ったのかという内容が分かることであり、レシートにはすべてが記載されているからです。

そのため、必ずしも「領収書」と銘打った証憑である必要はなく、レシートがもらえるお店で、わざわざ領収書に変える必要はありません。

むしろ確定申告の書類としては、レシートの内容のほうがハッキリと分かるため、説明の手間を省けます。

クレジットカードの明細も領収書の代わりになる

クレジットカードの利用明細も領収書としての役割を果たします。

クレジットカード明細は「日時」「金額」「商品名」「宛名」「領収者の氏名」など、領収書の要件をすべて満たしているため、領収書の代わりとして必要十分です。

個人事業主の場合、クレジットカードの利用明細に、プライベートで使った支出が含まれていることもあるでしょう。その場合は、事業の経費の部分だけ明細書に印をつけて分かるようにしておきます。

クレジットカードで事業に必要なものを買ったときに利息をあわせて支払っている場合は、事業の経費として落とすことが可能です。

領収書がない場合の対処方法

冠婚葬祭のお祝い金や香典、領収書のもらい忘れや紛失などの領収書がない場合は、次の事項を記録しておけば、経費として認められます。

・支払日時

・支払場所

・支払目的

・金額

記録は出金伝票を使うのが一般的です。出金伝票は、経理の伝票の一つであり、金銭を支払う際に記録するために使用します。

参考:KOKUYO 出金伝票

出金伝票に事業に関する支出の事実を記録しておくことで、領収書の代用が可能です。

個人事業主が領収書を保管しておくべき期間

個人事業主が領収書を保管しておくべき期間は、申告方法や前年度の所得金額によって決まります。

青色申告の場合、領収書の保存期間は原則7年です。ただし、前々年分の所得が300万円以下の事業者は、保存期間は5年に短縮されます。白色申告の場合、領収書の保存期間は原則5年です。

どちらも保存期間の起算日は、領収書が発生した事業年度の確定申告書提出期限の翌日です。

おすすめの領収書の保管方法

領収書は取引実態を証明する重要な証拠書類のため、税務調査で開示を求められた際にはすぐに取り出せるように保管する必要があります。

おすすめの領収書の保管方法は、カテゴリー別に分けて保管する方法と電子保存の2つです。

月や経費の項目で分けておく

一つ目は、領収書を月や経費の項目で分類して保管するやり方です。領収書を使用した月ごとに分けて保管します。交通費や、交際費、事務用品費など、経費の項目別の分類もおすすめです。

保管手順

- 領収書をノートや台紙などに日付順に貼り付ける。

- 領収書ごとに番号を振っておく。

- 領収書の内容や日付を書き込んだ保管リストを作成し、2の領収書番号をリンクさせる

番号管理によって、必要な領収書を迅速に探せます。

電子保存する

二つ目は、領収書を複合機やスマホのカメラを使用してスキャニングし、画像の電子データとして保存するやり方です。

領収書は、電子帳簿保存法の対象となる国税関係書類です。電子保存を行うにあたっては、電子帳簿保存法の保存要件を満たす必要があります。

電子帳簿保存法では、紙で受け取った領収書と、Web上で確認した領収書や電子メールで受け取った領収書では保存要件が同じではありません。

紙で受け取った領収書は電子帳簿保存法の「スキャナ保存制度」の保存要件に従い、電子データで受け取った領収書は「電子取引制度」の保存要件に従います。

紙で受け取った領収書は、電子帳簿保存法の保存要件を満たして電子保存した後は、領収書原本の破棄が可能です。紙と電子データをそれぞれ管理するより、電子データとして一元化する方が管理工数を削減できます。

個人事業主が領収書で注意すべきポイント

領収書は経費の証拠となり、確定申告時に償却や控除の基礎となる書類です。正確な領収書の記録を保持することで、税金を節約できます。正確な領収書の保存は、税務調査に対応するためにも必要です。

しかし、すべての領収書が無条件で経費として認められるわけではありません。ここでは個人事業主が領収書で注意すべきポイントを解説します。

経費にならないものがある

領収書が経費として認められるか否かは、出費が事業に関係するかどうかで判断されます。

たとえば次の例のように、同じ飲食代の領収書でも、事業に関係するかどうかによって経費として計上できるかどうかが決まります。

| 経費として認められない領収書の例 | 単なるプライベートで使用した飲食代 事業に関係しない出費は経費として認められない |

| 経費として認められる領収書の例 | グルメレポート雑誌に掲載する記事のリサーチで使用した飲食代 事業に関係する情報を収集しているという事実があるので経費として認められる |

ただし、個人事業主の場合、自宅を仕事場にしていることも多く、家賃や光熱費など生活全般にかかる金銭は、プライベートと事業の境界線があいまいです。このような場合は「家事按分」という考え方で、事業にかかる経費を算出します。

家事按分とは、個人事業主が自宅を事業活動に使用している場合に、その使用面積や使用時間に基づいて、自宅の一部を事業使用として経費計上する方法です。具体的には、自宅の使用面積や使用時間を基に、家賃や光熱費、通信費などの経費を事業使用と個人使用の割合に按分します。

参考:国税庁 家事関連費(第1号関係)(主たる部分等の判定等)

電子取引におけるデータ保存要件が改正される

電子帳簿保存法の改正により、領収書の保存方法によっては経費として認められない恐れもあり、改正の動向には注意が必要です。

電子帳簿保存法の改正により、電子データで受け取った領収書は、紙に印刷しての保存が禁止され、電子データ保存が義務化されることになりました。

しかし、電子データ保存に対応できる事業者は少なく、そのような社会的背景に鑑みて、令和4年度の税制改正大綱では、電子取引データ保存に関して2年間の宥恕(ゆうじょ)措置期間が設けられました。

令和5年12月31日までは、電子的に取引した領収書を出力して税務調査等の際に提示できれば、引き続き紙での保存も認められています。

さらに改正は続き「令和5年度税制改正大綱」では、2年間の宥恕措置期間が制度化されることになりました。

つまり、令和5年度の改正により、宥恕措置期間が終了する令和6年1月1日以降も、引き続き電子データで受領した領収書を紙で出力して保存ができます。

保存要件の改正は、領収書を経費として認められるかどうかにおいて重要な情報です。今後も電子帳簿保存法の改正動向を注視していく必要があるでしょう。

領収書は電子保存しよう

令和5年度税制改正により、引き続き電子取引により取得した領収書データの紙保存は認められますが、領収書の電子保存には引き続き対応していくことをおすすめします。

業務効率化の観点からも、書類の電子保存にはメリットがあります。領収書の電子保存は、検索の容易さを実現します。さらに、紙の使用量を削減でき、環境にも優しく配慮しています。

今回の税制改正は「電子保存に対応しなくても良い」という意味ではありません。社会全体でDXの流れは加速しており、国もアナログから電子への移行を推進しています。将来的な改正も予想されるため、電子保存への対応は今後も必要です。

今後も、電子保存に関する情報を集め、知識を深めていくことは必須といえます。

CPAラーニングなら簿記講座や実務講座など1,500本以上の講義が無料で見放題

経理業務は全体像がわかればもっと効率的に!

経理の仕事は、伝票起票や経費精算など細かな日次業務が多く、全体像を見失いがちです。

その結果「何のためにこの業務をしているんだろう」とモチベーションの低下に繋がることもあります。

そのため、経理の仕事は特に、常に全体像を捉えながら進めていかなければなりません。

イメージとしては日々の仕事を「点」ではなく「線」として捉えること。

毎日の仕訳にしても、何となく取引金額を入力するのではなく、自社や取引先の財政状態や経営成績を念頭に置いたうえで入力することが大切です。

こうすることで、自社が取引先・借入先に対して、適切に支払いができるのか、あるいは取引先・貸付先から適切に入金が行われるのかを、仕訳と同時に予測できます。

極端な例ですが、こうした「意識的」な仕訳を繰り返すことで、会社の経営状況が見えてきて、黒字倒産を未然に防ぐといったことも。

また、全体像を把握できていると、業務の優先順位を自ずとつけられるようになるので、仕事のスピードがぐっとあがっていきます。

簿記の学習などで体系的に経理の知識を身につけていくと、少しずつですが、確実に経理の全体像がつかめるようになってきます。

CPAラーニングで経理の「基本」から「応用」まで丸わかり!

CPAラーニングでは、無料で『簿記講座』や『実務講座』を受講することができます。

『実務講座』と一言で言っても、経理実務やインボイス制度を含んだ税務実務、財務実務、M&A実務、人事労務管理、Excel講座など多くの講座が存在します。

多くの業界で役に立つようなコンテンツとなっているため、学生から社会人の男女といった幅広い人材に利用されています。

なぜCPAラーニングで実務の「基本」から「応用」まで理解できるのか

実務のプロセスを「理解」する

CPAラーニングの講義では、受講者のみなさまが実務の要点を暗記するのではなく、理解できるように心がけています。

なぜなら、実務の要点を丸暗記するのではなく正しく理解することで、CPAラーニングの講義を通して学んだことを、自らの業務にも落とし込むことができるからです。

経理実務講座を例に挙げると、日次業務、月次業務、年次業務の流れをただ説明するだけではありません。

その業務をなぜそのタイミングで行うのか、その業務によってどの様な影響が会社にもたらされるのかという点についての説明に重きを置いています。

講師が公認会計士またはプロの実務家

CPAラーニングの講義は、公認会計士やプロの実務家などが担当しています。

公認会計士には、大手公認会計士資格スクール(CPA会計学院)の講師も含まれており、解説のわかりやすさには、定評があります。

また、プロの実務家の講師は、業界の最前線で活躍してきた方々なので、具体的な業務に結びつけた解説が「理解」の手助けとなります。

スキマ時間に勉強しやすい

CPAラーニングなら、お手持ちのスマートフォンやタブレットで学習が完結します。

最近リリースされた公式アプリでは、講義動画のダウンロード・オフライン再生が実装されました。

これにより、いつもの通勤・通学時間を活用して、効率的に学習を進めることができます。

CPAラーニングが完全無料で利用できる理由

CPAラーニングは、「日本の会計リテラシーを底上げしたい」という思いから始まったサービスです。

より多くの方にご利用いただきたく無料でご提供しております。

そのため、CPAラーニングのすべてのコンテンツ(講義の視聴、テキスト・レジュメのダウンロード、模擬試験など)が完全無料で利用できます。

登録受講者数は60万人を突破

CPAラーニングの登録受講者数は60万人を突破しました。

「CPAラーニングを使って簿記に合格しました!!」という喜びの声をX(旧Twitter)で日々頂いています。

CPAラーニングの実務講座を受講した方の声

メールアドレス登録だけで全コンテンツが利用可能

CPAラーニングは、メールアドレス登録だけで、全てのコンテンツをすぐに利用することができます。

課金や、機能制限などはございません。

「経理の基本からおさらいしたい」「決算業務を効率的に進めたい」とお考えの方はCPAラーニングをぜひご利用ください。

このコラムを読んでいるあなたにおすすめのコース

まとめ

個人事業主にとって領収書は経費の証拠となる重要な書類であり、適切な情報の記載が求められます。

領収書を発行する際は、宛名、日付、金額、但し書き、支払先の情報が必要です。領収書を受け取る際も、必要な項目が記載されているかを確認しましょう。

領収書は商取引において頻繁に発生します。受け取った領収書は、一定期間保管する必要があるため、適切な管理が必要です。

領収書の保管方法には、月や経費の項目で分けておく方法と電子保存があります。社会的な動向を踏まえるなら、電子保存への対応がおすすめです。

領収書に関する改正は今後も頻繁に行われる可能性があります。領収書に関する知識を深め、正しく経費を計上していきましょう。

の大学に進む前にCPAラーニングの『経理実務中級講座』を視聴し始めたのだけれど、知識としての簿記検定試験対策ではなく、培った知識を実務でどう生かすのかを講義している動画って初めて見たかも

の大学に進む前にCPAラーニングの『経理実務中級講座』を視聴し始めたのだけれど、知識としての簿記検定試験対策ではなく、培った知識を実務でどう生かすのかを講義している動画って初めて見たかも

勉強になる

勉強になる